L’EDUCAZIONE FINANZIARIA COME PREVENZIONE DAL DISASTRO

Al termine del mese del risparmio, facciamo il punto sull’educazione finanziaria

Si è conclusa da poco la terza edizione di “Edufin 2020 – Ottobre mese dell’educazione finanziaria”, organizzata dal Ministero dell’Economia e delle Finanze per favorire la conoscenza e la diffusione dei fondamentali economici. A tale iniziativa quest’anno abbiamo partecipato anche noi, con un webinar sull’asset allocation come momento centrale della strategia di investimento.

In passato si teneva la “giornata del risparmio”, l’ultimo giorno del mese di ottobre, ma si trattava di un momento istituzionale durante il quale Ministero, Banca d’Italia, banche e fondazioni bancarie celebravano le virtù del risparmio e davano atto di quanto si era fatto e si stava facendo per tutelare – come prevede la Costituzione – la funzione del risparmio familiare.

Francamente questo momento aveva il sapore un po’ vintage dell’Ottocento e richiamava alla mente elementi quali il salvadanaio, la cassa di risparmio, il libretto di deposito: strumenti attraverso i quali si limitavano i consumi di oggi per essere pronti a fronteggiare le difficoltà del domani, una rinuncia al superfluo oggi per una crescita anche sociale dei figli e dei nipoti, l’esempio educativo della formichina contro lo scialo della cicala.

Nel messaggio non si parlava di “educazione” nel senso anglosassone di percorso di istruzione, quanto piuttosto di comportamenti buoni e giusti da portare ad esempio. Al ragazzo che metteva la moneta nel salvadanaio o alla persona semplice che depositava i soldi nel libretto, non si spiegava “perché” era giusto risparmiare, “come” si poteva risparmiare meglio, quali forme alternative ci potevano essere per impiegare le risorse, quale senso economico aveva la funzione del risparmio nel sistema complessivo, quale ruolo avevano le banche per la crescita della ricchezza e dell’economia del paese.

E’ vero che anche la finanza, fino a circa cinquant’anni fa, era molto più elementare di oggi, con strumenti ancora primordiali e tecniche riservate agli specialisti. Il concetto di rischio, alla base della gestione consapevole del patrimonio, era paradossalmente collegato al “non” risparmiare (i soldi potevano essere sottratti o si poteva più facilmente cedere alle tentazioni di spesa minacciosamente incombenti col denaro a portata di mano) piuttosto che al risparmiare (le banche, la posta, i titoli di stato erano l’immagine della sicurezza).

Il risultato di questa carenza educativa era un risparmiatore alla mercé di emittenti senza scrupoli o azzardati, di banche fameliche, di operatori finanziari arditi: un risparmiatore pronto per essere spolpato con il miraggio di interessi più alti, e senza la capacità di differenziare adeguatamente il rischio e di limitare le perdite potenziali.

Del resto, ancora oggi – inspiegabilmente – a chi esce dalla scuola media superiore (a parte i ragionieri) nessuno insegna come gestire un conto corrente bancario, come utilizzare una carta di credito o come fare una dichiarazione dei redditi elementare, tutte azioni che sono ormai parte della vita quotidiana in una società complessa. Magari ci mettiamo un mese a scegliere un vestito o un telefonino, valutando mille proposte diverse, e poi decidiamo in cinque minuti, sulla base di un consiglio, il più delle volte interessato, come investire il patrimonio frutto del lavoro di anni.

Per questo l’educazione finanziaria è fondamentale e ad essa ognuno deve prestare la dovuta attenzione. Oggi non dobbiamo parlare tanto di risparmio individuale quanto di gestione del patrimonio come complesso di azioni (acquisti, vendite o altre operazioni) aventi ad oggetto strumenti e attività in cui investire le risorse per il perseguimento consapevole dei propri obiettivi. In questa definizione, magari sintetica ma corretta, i concetti base sono “complesso di azioni”, “risorse”, “perseguimento consapevole degli obiettivi”. Rispetto al vecchio concetto di “ho questa somma di denaro, come la impiego”, siamo su un piano completamente diverso.

Intanto parliamo di “complesso di azioni”, ovvero di una serie di interventi ed operazioni finanziarie che non si esauriscono nell’acquisto di un titolo, incassare i frutti e rivenderlo a scadenza o quando si manifesta il bisogno, ma spaziano dall’analisi comparata dei profili di rischio/rendimento alla valutazione di affidabilità degli emittenti, dalla scelta dell’orizzonte temporale al livello di frazionamento. In ogni caso comprendono un attento seguimento e monitoraggio del portafoglio.

Parliamo di “risorse” in quanto tutto il patrimonio deve essere tenuto in considerazione e non solo la somma che vogliamo investire. Dobbiamo valutare anche la parte investita in beni reali (immobili, preziosi) e in altri titoli, i redditi di cui possiamo disporre e i preventivi di spese ricorrenti, i debiti e gli impegni a qualunque titolo.

Parliamo infine di “perseguimento consapevole degli obiettivi” perché fondamentale è avere presente cosa vogliamo fare, qual è la finalità del nostro investimento e qual è la nostra propensione al rischio, quale la perdita massima che siamo disposti a sostenere e la riserva di liquidità che vogliamo sempre avere a disposizione.

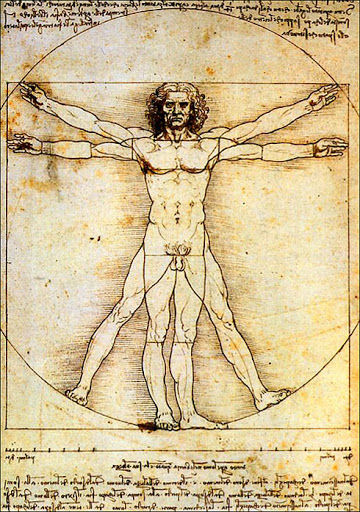

Come si vede, una vera e propria rivoluzione copernicana che mette al centro della riflessione non più il denaro ma la persona, con i suoi obiettivi, i suoi vincoli, le sue paure. Un concetto che nel nostro sito abbiamo incontrato molte volte e che nei prossimi articoli cercheremo di approfondire.

- Per commentare o rispondere, Accedi o registrati