Mercati e politica: i mercati in tempo di elezioni

La scorsa settimana ci siamo soffermati sul dilemma (“lascia o raddoppia?”) relativo all’opportunità di mantenere o meno in piedi gli investimenti azionari prima che i mercati possano invertire, anche pesantemente, la fase di crescita sostenuta che sta durando ormai da diversi anni.

Abbiamo però volutamente trascurato due aspetti che pure sono importanti per la scelta giusta: uno di ordine generale ed uno contingente, relativo cioè all’attuale momento politico.

Nel primo caso, in realtà, stiamo parlando di una variabile che deve essere sempre tenuta presente quando ci si avvicina al mercato azionario non con intento speculativo ma per investire in modo razionale e corretto: si tratta dell’andamento attuale, e più ancora prospettico, dell’azienda in esame e del settore a cui essa appartiene.

Questa circostanza, a nostro avviso, deve essere una pre-condizione sempre verificata quando si vuole comprare un titolo azionario. In altre parole: a prescindere dal momentum di mercato, affinché il nostro investimento si possa rivelare vantaggioso, i titoli in cui decidiamo di investire devono essere di società in grado di portare avanti con successo il loro business e di generare profitti e ricchezza che consentano la distribuzione di dividendi e la crescita del valore dell’azione.

La teoria aziendale moderna ritiene che il prezzo corretto di un titolo sia uguale al valore attuale dei flussi di cassa che verranno generati per l’azionista nel periodo di riferimento (orizzonte temporale), scontato ad un tasso che rappresenti correttamente il costo del capitale in quel lasso di tempo. Si tratta di un concetto estremamente tecnico e complesso, sicuramente difficile da comprendere da parte di chi non abbia solide basi di matematica finanziaria. E per di più anche difficile da determinare: sia per individuare il tasso giusto, sia per prevedere la dinamica degli utili aziendali negli anni a venire. Tutto ciò può essere tradotto, per chi non ambisca a prendere una laurea in matematica finanziaria, in due concetti, semplici ma fondamentali per qualsiasi imprenditore: equilibrio e buon senso.

Chiunque infatti può rendersi conto che investire in azioni vuol dire scommettere sul valore di un’azienda: allora è fondamentale che la nostra azienda (che chiameremo target) riesca a fare utili oggi e in futuro. Se questo accade, e se abbiamo stimato correttamente l’evoluzione prospettica della gestione aziendale, nessuno sconvolgimento di mercato potrà farci più male di una puntura di zanzara, ammesso che non ci troviamo a dover vendere in un tempo molto breve, perché magari abbiamo bisogno di soldi.

Se infatti non c’è necessità di smobilizzare rapidamente, siamo certi che, male che vada, riceveremo ogni anno i nostri dividendi e l’investimento comunque manterrà il suo valore intrinseco, valore che prima o poi il mercato dovrà riconoscere.

Il consiglio che regaliamo ai lettori del blog, valido per ogni forma di investimento, è quindi quello di comprare titoli che, anche nel peggiore dei casi (crollo di mercato, ciclo avverso, aumento imprevisto di tassi di interesse, ecc.), continuino a pagare la cedola o il dividendo atteso. In tal caso potremo difensivamente stare fermi e attendere tempi migliori – come dice un proverbio siciliano “chinati giunco che passa la piena” - oppure, se siamo propensi al rischio e crediamo nella società, approfittare del momento di prezzi bassi per aumentare la nostra esposizione.

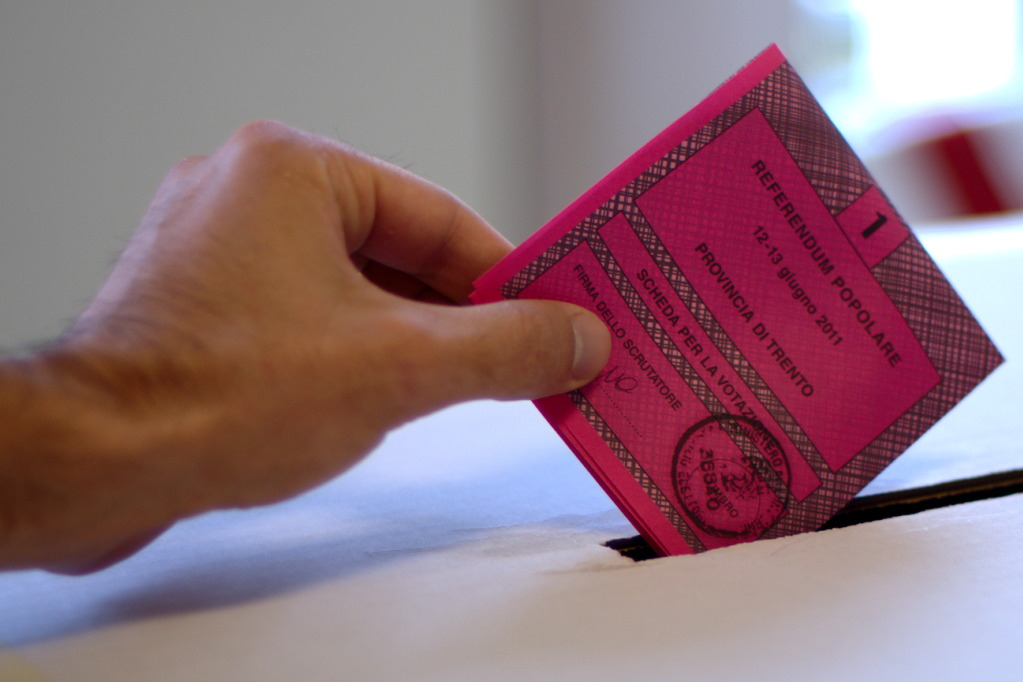

Il secondo fattore è invece di ordine contingente per il mercato italiano e riguarda l’incombenza delle elezioni politiche, che si terranno fra meno di un mese. Molti analisti e consulenti consigliano infatti estrema prudenza nel gestire i portafogli azionari nell’imminenza di tornate elettorali di esito imprevedibile. E nel nostro caso prudenza può solo significare ridurre l’esposizione in azioni approfittando di questo periodo in cui i prezzi sono alti e il mercato viaggia ai massimi.

In quest’ultimo caso però, ça va sans dire, dovremmo porci il problema di come impiegare le risorse che si ricaveranno dal disinvestimento, in un momento in cui i prrezzi dei titoli obbligazionari sono ancora alti.

Ma sarà poi vero che con le elezioni il mercato azionario è in pericolo? La nostra modesta opinione è che questo fattore di rischio sia generalmente sopravvalutato.

E’ vero che, qualora ci siano risultati inattesi e considerati “antisistema” - come ad esempio il successo di forze politiche che propugnano l’uscita dell’Italia dal sistema Euro - è probabile che il contraccolpo immediato sia una consistente generalizzata diminuzione dei corsi. E’ però ragionevole ritenere che il calo possa venire assorbito in tempi piuttosto brevi, al massimo attestando i valori su un livello un po’ inferiore.

Veri e propri tsunami finanziari in dipendenza di risultati elettorali sono stati in effetti molto rari nella storia recente: i mercati in genere riescono a trovare ben presto nuovi equilibri e se i fondamentali dell’economia sono solidi – come lo sono tutto sommato oggi in Italia – alla fine si torna da dove siamo partiti.

Del resto, anche in Europa abbiamo visto che dove si sono verificati risultati inattesi e non graditi dalle establishment di governo, tutto sommato grandi sconvolgimenti finanziari non si sono verificati. Anzi, molto spesso viene quasi il sospetto che lo spauracchio dei mercati venga evocato per fini di propaganda politica più che per motivi di rischio reali.

In conclusione, i rischi di una flessione significativa del mercato azionario italiano, if even, dipendono dagli eccessivi livelli raggiunti dalle quotazioni in questi ultimi mesi e dall’eventualità di politiche monetarie troppo restrittive. Nell’attuale fase di innegabile tonicità dell’economia, riteniamo invece che il fattore elezioni politiche non rappresenti un rischio effettivo.

- Per commentare o rispondere, Accedi o registrati