Tassi e inflazione

Concludiamo questa breve serie di articoli tornando a parlare di una vecchia conoscenza: l’inflazione, di cui più volte ci siamo occupati in questo blog. Questa volta, proseguendo l’esame delle leve di intervento dei governi per incidere sull’economia, cerchiamo di capire il rapporto fra modifica dei tassi di interesse e controllo dell’inflazione.

Abbiamo detto più volte che in ambito europeo c’è un contrasto permanente fra la Germania, che ha come principale obiettivo la lotta all’inflazione e vorrebbe una politica monetaria rigorosa (ovvero tassi di interesse più alti) e i paesi mediterranei, in particolare l’Italia, che vorrebbero invece far crescere l’economia e spingono per avere tassi più contenuti. In tal modo si favorirebbero gli investimenti da parte del sistema produttivo e, per questa via, si aumenterebbe produzione e reddito.

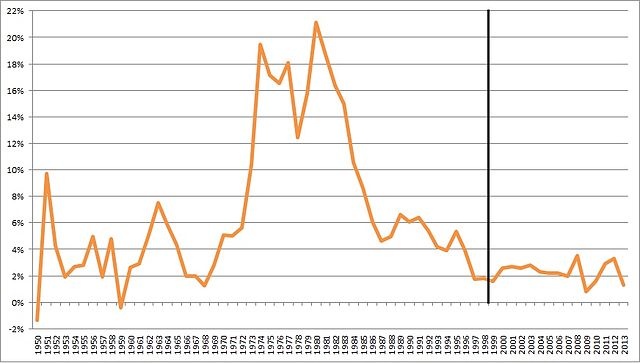

Non è che i tedeschi siano cattivi (anche se molti lo pensano): forse sono solo troppo concentrati sui propri interessi e poco sensibili ai problemi degli altri, i cui sistemi non sono certo floridi e ricchi come quello germanico. Ma è vero anche che, se dovessimo tornare a livelli alti di inflazione come spesso abbiamo sperimentato in passato, sarebbe una brutta cosa per tutti. Alcuni hanno addirittura paragonato l’inflazione al cancro che divora i valori reali delle attività finanziarie e che si autoalimenta. All’estremo, ciò potrebbe portare alla disgregazione sociale, come successe proprio in Germania negli anni ‘30 quando il prezzo del pane aumentava dalla mattina alla sera di qualche milione di marchi, finché non arrivò Hitler con la deriva della follia nazista.

Ma se un livello troppo alto di inflazione è un pericolo per la tenuta dei nostri sistemi (e di sicuro rappresenta una forma di redistribuzione della ricchezza a danno di chi possiede attività finanziare e a favore di chi ha debiti), molti concordano oggi nel ritenere desiderabile e positivo un livello minimo – generalmente indicato nel 2% all’anno – che assicurerebbe un buon funzionamento e una crescita ordinata, rendendo disponibile i giusti livelli di liquidità e moneta che lubrificano correttamente l’economia.

Per questo le banche centrali tendono a gestire la quantità di moneta in modo da consentire un aumento fisiologico e controllato del livello dei prezzi che accompagni lo sviluppo del reddito.

Come si produce l’inflazione? Rispondere non è facile, e le possibili cause sono molte. Tipicamente però si riconducono a due categorie: inflazione da eccesso di liquidità e inflazione da costi.

La prima si verifica quando c’è troppa moneta in circolazione rispetto ai beni acquistabili. Facciamo un esempio limite, che chiarirà il concetto. Supponiamo di essere in un sistema chiuso, che produce un solo tipo di bene, supponiamo il pane, e che ha raggiunto la massima capacità produttiva. In una situazione di equilibrio, supponiamo che si producano 1.000 chili di pane a 100 Euro al chilo e che la quantità di moneta nel nostro microcosmo sia 100.000 Euro. Se a un certo punto la quantità di moneta viene raddoppiata, avremo 200.000 Euro per comprare gli stessi 1.000 chili di pane: abbamo infatti ipotizzato che non sia possibile aumentare il livello di produzione. Gradualmente il prezzo del nostro pane si porterà a 200 Euro al chilo, perché chi detiene la moneta riverserà la sua domanda su quell’unico bene. Alla fine il prezzo (nominale) raddoppierà, ma il prezzo reale del pane sarà sempre lo stesso[2], perché sono sempre gli stessi 1.000 chili. Questa è inflazione da eccesso di liquidità: se mettiamo più mezzi di pagamento a disposizione dei consumatori, questi faranno crescere la domanda, ma si tratterà di una crescita “drogata” perché la produzione è sempre la stessa.

Nello stesso esempio, supponiamo che ci sia un solo produttore di pane e che il costo della sua materia prima aumenti del 10%. Potendo trasferire questo aumento di costo sul prezzo, anche il prezzo del pane aumenterà del 10%, e questa è inflazione da costi, come quella che si verificò negli anni Settanta in seguito al forte e generalizzato aumento del petrolio da parte dei paesi produttori.

Ci sono poi meccanismi che moltiplicano l’effetto dell’inflazione, come quello della scala mobile, che abbiamo sperimentato in Italia sempre negli anni Settanta, non a caso ricordati come gli anni della grande inflazione. Il meccanismo consisteva in una clausola di adeguamento automatico dei salari quando l’inflazione aumentava. Grazie alla forza delle organizzazioni sindacali, i lavoratori in quegli anni ottennero che i loro salari crescessero automaticamente di una certa percentuale (il 75%) dell’aumento rilevato dei prezzi al consumo. Se cioè si constata un aumento dei prezzi generalizzato del 10%, i salari crescono del 7,5%. Questo però determina un aumento dei costi di produzione, che in qualche misura vengono scaricati sui prezzi, e così il meccanismo si autoalimenta.

In conclusione, è vero che con una politica monetaria restrittiva, che tende a ridurre la quantità di moneta e quindi aumentare i tassi di interesse, la liquidità diminuisce e qundi anche la domanda diminuisce ostacolando l’inflazione; ma può anche succedere che le imprese riescano a trasferire sui prezzi di vendita questo che per loro rappresenta un fattore di costo e provochino in effetti un aumento dei prezzi, che è l’esatto contrario di quanto si voleva ottenere.

Come si vede, l’economia è una materia molto empirica e una scienza (ammesso che sia una scienza) non certo precisa: quello che succede lo si scopre solo a posteriori; molto spesso determinate azioni di politica economica producono effetti opposti a quelli desiderati.

[2] Si definisce nominale il valore corrente o prezzo di un beno, espresso nell’unità di moneta in circolazione, mentre reale è lo stesso valore depurato del tasso di inflazione. Se un bene costa 100 e l’inflazione è del 2%, l’anno dopo il suo prezzo nominale sarà 102 ma quello realòe sarà sempre 100 (102- 2% di 100).

- Per commentare o rispondere, Accedi o registrati